Caen los precios internacionales de los agroalimentos, pero persiste la presión sobre la Naturaleza

"Lo que se está observando es que ante la caída de los precios, en varios casos los países, y los agricultores, buscan compensarlo mediante un aumento en el volumen de los commodities agroalimentarios. Esto se puede realizar sea por incrementar la superficie cultivada o los rendimientos cosechados."

Por Mariela Buonomo

CLAES

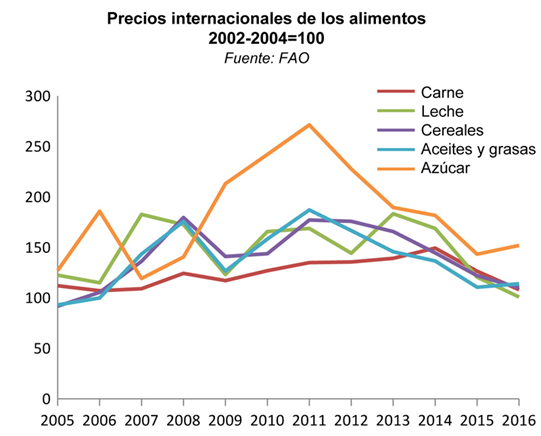

Los precios de las materias primas, y dentro de éstas, de los bienes agrícolas y ganaderos, mostraron una importante elevación. Se alcanzaron picos históricos, por ejemplo, que superaron los 6oo dólares por tonelada de soja. Pero desde fines de 2012, los valores comenzaron a caer, con un declive más pronunciado en 2015.

Es así que el descenso, en promedio, del precio internacional de los agroalimentos fue de aproximadamente 16% al cierre del año 2014, siendo los cereales y oleaginosos, en particular trigo y soja, los que registraron mayor caída. En los extremos se encuentran por ejemplo de un lado los lácteos con un descenso en sus precios del 31%, mientras que para otros la caída fue un poco menos pronunciada como las carnes (13%, en conjunto). Las estimaciones para este año si bien son menos pesimistas, indican que la tendencia decreciente persistirá a un ritmo de 5% promedio anual.

Esta caída de los precios es explicada por la combinación de varios factores. Desde el lado de la demanda, tiene lugar un aminoramiento en el crecimiento de grandes economías que movilizan ese tipo de comercio global. Es el caso de China, la que tiene un rol preponderante en las cadenas de suministro globales al ser un socio comercial primordial de más de 100 países, los que en su conjunto representan el 80% del PBI mundial, según datos del FMI.

En este sentido, en el reporte Perspectivas de la Economía Mundial del pasado abril, el FMI alerta sobre el efecto contagio a nivel internacional de la desaceleración, actual y proyectada, de la economía China. En este ciclo los principales canales serían el comercio internacional y los precios de las materias primas, que podrían desembocar en un enfriamiento más generalizado de la economía internacional. Según las proyecciones, el crecimiento de China se desacelerará a 6,5% este año y a 6,2% en 2017.

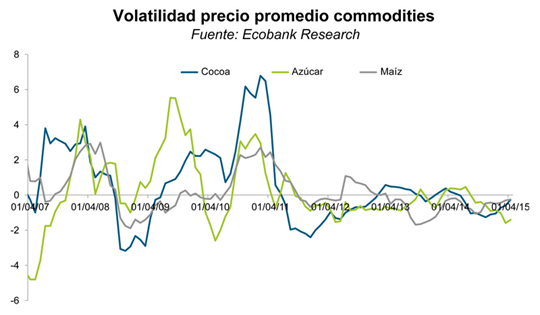

En cuanto a la oferta, algunos productos como soja, maíz, trigo o azúcar tuvieron cosechas muy buenas, en buena medida explicadas por un impulso en su cultivo en respuesta a los altos precios. La consecuencia de esto fue un incremento en las existencias globales, con cosechas superiores a las necesidades de consumo mundial, aumentando los stocks acumulados disponibles. La sobreoferta contribuyó a la baja de los precios en los mercados internacionales.

Otros rubros también fueron afectados. Por ejemplo, los agrocombustibles tuvieron que competir con un petróleo barato y por tanto la demanda de granos para ese fin también cayó.

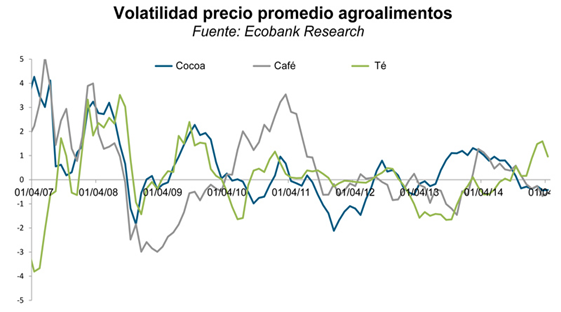

En esta nueva etapa, además existe una mayor estabilidad en las tendencias de los precios, a diferencia de los importantes vaivenes registrados en el pasado. Esto se debería a una menor presencia de agentes inversores, incluyendo los que se dedicaron a la especulación en commodities durante la crisis económica en los países industrializados. En el último año el fortalecimiento del dólar hizo que los commodities fueran menos atractivos y la inversión se desviara a esa moneda como activo de refugio.

Ahora se registra una volatilidad de estos precios más bien de corto plazo y de carácter más regional, vinculada a las cuestiones climáticas. Así, por ejemplo, es probable que el fenómeno del Niño, que implica principalmente precipitaciones abundantes, impulse transitoriamente el precio de algunos cultivos. En efecto, el pasado 10 de mayo 2016, se informó una reducción en 2,5 millones de toneladas de las estimaciones de cosecha de soja para Argentina. Esto se debe a las fuertes lluvias que viene sufriendo el área sojera argentina por lo menos desde fines de 2015. Como consecuencia, el precio de la soja aumentó un 4,9%, hasta valores que no se registraban desde noviembre del 2014.

Los precios internacionales de materias primas y alimentos históricamente han sido identificados como el principal factor en explicar los aumentos o reducciones en las superficies sembradas o en el tipo de cultivo que se escogerá. Sin embargo, aún bajo esta caída de los precios de los agroalimentos, los reportes de instituciones internacionales que analizan su comercio internacional, como FAO, USDA, o el FMI sostienen que no existen indicios de que los volúmenes producidos y exportados de los países de la región vayan a disminuir en el futuro cercano. Más aún, algunos de sus reportes indican que la caída de los precios de las materias primas y alimentos no debería afectar la inversión agrícola o modificar las decisiones de política dirigidas a la expansión del sector.

Por lo tanto, lo que se está observando es que ante la caída de los precios, en varios casos los países, y los agricultores, buscan compensarlo mediante un aumento en el volumen de los commodities agroalimentarios. Esto se puede realizar sea por incrementar la superficie cultivada o los rendimientos cosechados.

Paralelamente, a los precios internacionales deprimidos, se suma que los costos de producción no muestran grandes modificaciones. Inclusive los bajos precios del petróleo, no se han traducido en una reducción de precios de otros insumos derivados como los fertilizantes, por ejemplo. Ante este contexto, las opciones para mantener la rentabilidad del sector son, también en este caso, la intensificación productiva por hectárea o la expansión de la frontera agrícola.

Por ejemplo, en los grandes exportadores del Cono Sur, como Argentina, Brasil, Paraguay y Uruguay, ese sector tiene enorme relevancia para sostener las economías nacionales. Por esta razón, todo apunta a medidas de aumento del volumen exportado para poder sortear la baja de precios internacionales. En el caso de Argentina, se proyecta un crecimiento de la cosecha de granos para los próximos años que podría alcanzar los 145 millones de toneladas en el 2024, que implicaría un crecimiento del sector en el orden del 30%. En ese empuje ha operado la reciente eliminación y reducción de los derechos y restricciones a las exportaciones agrícolas, decidida por el nuevo gobierno de M. Macri. Todas las alícuotas de exportación se levantaron completamente para trigo, maíz, girasol y carne, con excepción de la soja que tendrá una reducción progresiva de 5% por año.

Por otra parte, Bolivia ha incrementado su producción agroalimentaria considerablemente en los últimos años. La superficie de tierra cultivada aumentó en un millón de hectáreas entre el 2005 y el 2013, superando las 3 millones de hectáreas agrícolas. Soja, maíz, girasol y sorgo son los cultivos con mayor expansión del área sembrada. En el caso de la soja, pasó de aproximadamente 950 mil hectáreas en 2005, a ocupar casi 1,25 millones hectáreas en 2013, según los datos del Instituto Nacional de Estadística. Siguiendo este impulso, recientemente el gobierno de E. Morales anunció que proyecta triplicar la producción agrícola del país para el año 2020.

Es razonable pensar que estas acciones puedan desembocar en una mayor presión sobre el ambiente, por un consumo más intensivo de los componentes del suelo por ejemplo, o la incorporación de áreas forestadas o protegidas para uso agrícola. Estos factores, además implican incrementos importantes en contaminación por agroquímicos y en deterioro de los suelos. Por ejemplo, FAO estima para América Latina un aumento en la demanda de fertilizantes nitrogenados del 3% entre 2014 a 2018 (pasando de 8 millones ton en 2014 a más de 9 millones ton en 2018), con la mayor demanda en Argentina, Brasil, Colombia y México.

A su vez, desde el punto de vista comercial, los países siguen compitiendo entre sí ya que existen muchas similitudes en los productos agroalimentarios que buscan exportar. Se refuerza la tendencia de una agricultura especializada en exportar unos pocos productos agroalimentarios, perdiéndose diversidad interna dentro de los países, y generándose mayor dependencia para completar las canastas alimenticias, lo que a su vez exige importaciones.

Esta estrategia de compensar la caída de los precios globales de las materias primeras por medio de un aumento en los volúmenes extraídos, es muy similar a lo que estos mismos países están promoviendo en los sectores mineros o petroleros. Por ejemplo, en Argentina el gobierno de Macri también ha levantado las retenciones a las exportaciones mineras y está apostando a nuevos emprendimientos, mientras que en Bolivia, la administración de Morales presentó un paquete de subsidios a la exploración petrolera.

Desde la óptica del mercado, no hay buen escenario de precios internacionales para la Naturaleza. Cuando los precios son altos el negocio agropecuario se vuelve más atractivo y se expande la frontera agrícola o intensifica productividad por hectárea. Y cuando los precios caen, para compensar la caída y mantener la rentabilidad, la producción debe aumentar por alguna de estas mismas dos vías. En todos los casos la presión ecológica aumenta o por lo menos se mantiene.

Fuentes:

Ecobank Research 2015. Global Commodities Outlook.

FAO 2015. World Fertilizer Trends and Outlook to 2018.

FAO-OCDE 2015. Agricultural Outlook 2015.

FMI 2016. Perspectivas de la Economía Mundial: Crecimiento demasiado lento por demasiado tiempo . Abril 2016.

M. Buonomo es economista, investigadora en CLAES. Publicado el 19 de mayo 2016, en el portal sobre agropecuaria y sustentabilidad de CLAES: www.agropecuaria.org

Fuente: Rebelión